Einführung

Das Programm Comarch ERP XT bietet Funktionen im Zusammenhang mit dem Mehrwertsteuerpaket für E-Commerce, das seit dem 1. Juli 2021 in Kraft ist. Aufgrund dieser Gesetzesänderungen ist bei Versandhandelsgeschäften (Geschäfte mit Verbrauchern aus anderen EU-Ländern) ab einem Wert von 10.000 Euro des Gesamtumsatzes in EU-Länder der Lieferant verpflichtet, sich der Umsatzsteuer anzuschließen -OSS-Verfahren oder zur Registrierung der Mehrwertsteuer im Bestimmungsland und zur Abrechnung der Mehrwertsteuer in diesem Land. Durch die Teilnahme am neuen VAT-OSS-Verfahren kann die umsatzsteuerliche Registrierung in jedem Mitgliedstaat, in den Waren geliefert werden, vermieden werden. Das MwSt.-OSS-Verfahren ermöglicht auch die Abrechnung der MwSt. auf diesem Konto mit einer elektronisch übermittelten Erklärung.

Mehrwertsteuersätze auf der Produktkarte

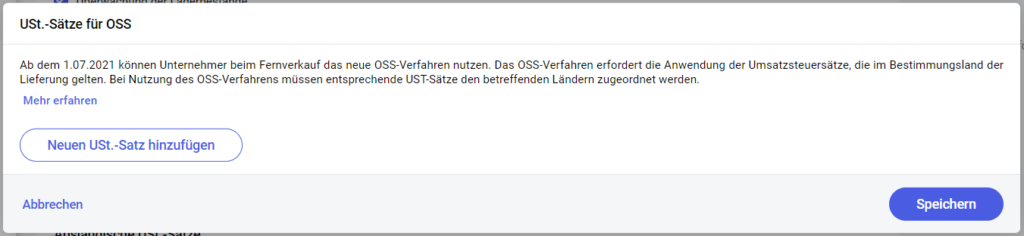

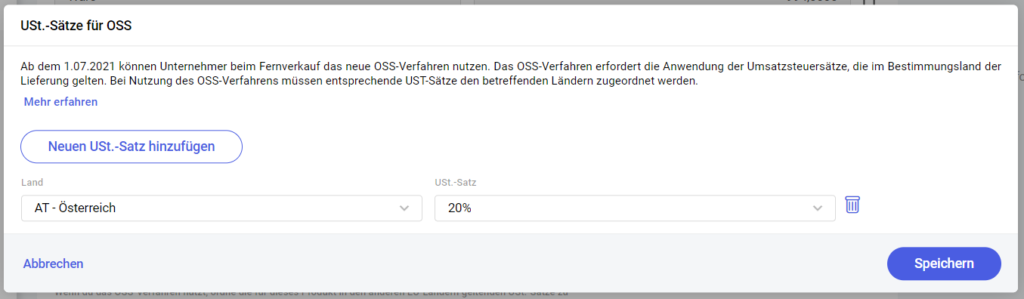

Zum Zweck der Erfassung von Verkaufsdokumenten im OSS-System sollten den Waren und Dienstleistungen die in den einzelnen Ländern der Europäischen Union geltenden Mehrwertsteuersätze zugeordnet werden. Diese Sätze werden auf Verkaufsdokumenten verwendet, bei denen die Art der Transaktion angewendet wird: OSS-Verfahren.

Wählen Sie auf der Produktkarte im Abschnitt Ausländische MwSt.-Sätze nach Auswahl der Schaltfläche MwSt.-Sätze zuweisen das EU-Land aus, für das Sie einen MwSt.-Satz zuweisen möchten, und wählen Sie dann den MwSt.-Satz aus, der auf die Waren in einem bestimmten Land besteuert wird.

Standardmäßig wird der grundlegende Mehrwertsteuersatz für ein bestimmtes Land vorgeschlagen:

Wenn für das mit dem Verkauf verbundene Dokument ein Auftragnehmer mit der Transaktionsart OSS-Verfahren ausgewählt wird, wird der Mehrwertsteuersatz aus dem Produktblatt für jede Position des Dokuments entsprechend dem auf dem Dokument ausgewählten Land des Empfängers vorgeschlagen.

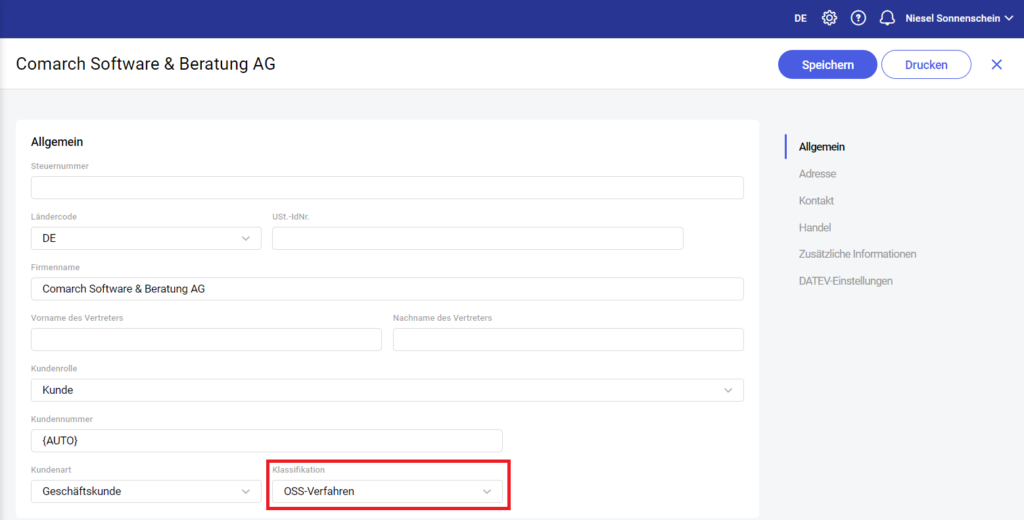

Karte des Auftragnehmers

Die Art der Transaktion ist auf der Karte des Kontrahenten im Feld Status verfügbar: OSS-Verfahren. Diese Art sollte für Unternehmer aus einem anderen EU-Land gewählt werden, für die Fernverkäufe von Waren durchgeführt werden. Damit können Sie bei Überschreitung der 10.000er-Grenze das vereinfachte OSS-Verfahren nutzen. EUR.

Nach Auswahl der Transaktionsart OSS-Verfahren muss im Bereich Allgemein der EU-Ländercode angegeben werden.

Hat der Auftragnehmer eine ausgewählte Transaktionsart OSS-Verfahren auf seiner Karte, wird diese Art standardmäßig in den Verkaufsbeleg und in das Umsatzsteuerregister übernommen. Wenn ein solcher Auftragnehmer auf dem Kaufbeleg ausgewählt wird, wird die Art der Transaktion festgelegt: Intra-EU.

Anwendung des OSS-Verfahrens auf Handelsdokumente

Für Verkaufsbelege gilt das OSS-Verfahren. Es kann im Programm verwendet werden auf:

- Verkaufsrechnungen,

- Vorausrechnungen,

- Schlussrechnungen,

- externe Veröffentlichungen,

- über Korrekturen an den oben genannten Dokumenten.

- Pro-forma-Rechnungen,

- Angebote

Die Anwendung des vereinfachten Umsatzsteuer-Abrechnungsverfahrens (OSS) gilt grundsätzlich für B2C-Verkäufe (Geschäfte zwischen einem Unternehmer und einer natürlichen Person).

Um einen Verkaufsbeleg im OSS-Verfahren auszustellen, wählen Sie für den Beleg einen Vertragspartner aus, der eine bestimmte Transaktionsart auf seiner Karte hat: OSS-Verfahren. Dann wird die Liste der Mehrwertsteuersätze für Artikel, die dem Dokument hinzugefügt werden, auf die Sätze eingegrenzt, die im Land des Auftragnehmers gelten, der als Empfänger angegeben ist. Bei Handelsdokumenten ohne Angabe des Empfängers werden die Mehrwertsteuersätze gemäß den im Land des als Käufer angegebenen Auftragnehmers geltenden Mehrwertsteuersätzen vorgeschlagen.

Aufmerksamkeit

Wenn im Dokument Käufer: Auftragnehmer mit Nicht-EU-Status und Empfänger: Auftragnehmer mit dem Status OSS-Verfahren angegeben sind, wird die Art der Transaktion außerhalb der EU auf dem Dokument angegeben.

Aufmerksamkeit

Wenn im Dokument Käufer: Auftragnehmer mit dem Status des OSS-Verfahrens und Empfänger: Auftragnehmer mit dem Inlandsstatus angegeben ist, wird die Art der Intra-EU-Transaktion auf dem Dokument angegeben.

Das Land des Käufers wird anhand des Ländercodes überprüft. Standardmäßig wird der Artikel mit dem Mehrwertsteuersatz vorgeschlagen, der dem Land des Käufers auf der Artikelkarte zugewiesen ist.

Nach der Auswahl eines Auftragnehmers mit der Standardtransaktionsart: OSS-Verfahren erscheint auf dem Dokument das Dokument: MwSt. in OSS abrechnen. Es ist standardmäßig ausgewählt und bedeutet, dass die Mehrwertsteuer aus der Rechnung über das OSS-Verfahren (One Stop Shop) abgerechnet wird. Somit wird diese Transaktion mit dem vereinfachten Verfahren in der VIU-DO-Meldung abgerechnet (die Parameterauswahl wird an die MWST-Register übertragen). Die Transaktion ist basierend auf dem Verkaufsdatum für eine VIU-DO-Erklärung geeignet.

Korrekturen an Dokumenten

Einstellung der Transaktionsart: OSS-Verfahren und -Parameter: Die Abrechnung der Mehrwertsteuer in OSS wird aus dem korrigierten Beleg in die Korrektur übernommen. Der Benutzer kann die Parametereinstellung der Korrektur manuell ändern.

Bei Korrekturen von Dokumenten im OSS-Verfahren ist eine Änderung von Daten wie Ländercode, Status und Typ auf der Auftragnehmerkarte nicht möglich.

Fiskalisierung

Nach dem OSS-Verfahren ausgestellte Verkaufsrechnungen können nicht fiskalisiert werden.

Verkaufsrechnung bis zur Quittung

Standardmäßig wird die Art der Transaktion: Inland in die für den Beleg erstellte Verkaufsrechnung übertragen. Wenn Sie manuell einen Auftragnehmer auswählen, der die Transaktionsart auf der Karte hat: OSS-Verfahren, wird die Transaktionsart auch auf der Verkaufsrechnung gesetzt: Inland.

Externe Freigabe zur Quittung / Rechnung

Beim Versuch, eine im OSS-Verfahren ausgestellte externe Freigabe in eine Quittung/Rechnung umzuwandeln, wird folgende Meldung angezeigt: Der mit dem OSS-Verfahren abgerechnete Beleg kann nicht in eine Quittung/Rechnung umgewandelt werden. Wandeln Sie das Dokument in eine Verkaufsrechnung um.